⚪ 摘要

近年来,QDII基金增势迅猛,多次出现限购。当本国金融资产的回报水平下降时,海外布局是重要的拓展路径。过去得益于中国经济高速增长,不进行全球布局也可以获得较高的资产收益。但目前中国处于低利率周期中,经济增速放缓,境内资产收益下降,海外资产配置需求大幅增加。

QDII制度的主旨在于允许境内金融实体投资于国际市场,实现资产配置的全球化和风险分散。然而,本报告发现,QDII基金实则较多投资于中国香港及美国市场的中资企业股票和债券,并未完全实现全球布局。截至2023年末,被动型QDII基金规模中,47.15%跟踪香港市场指数,23.16%跟踪中概股相关指数;主动型QDII基金持仓规模中,中概股占股票投资的58.03%;QDII基金债券投资中,62.71%投向美国国债,18.36%投向中资海外债。由于中资企业的运行周期和与国内经济金融环境息息相关,此类投资难以真正实现风险分散化。

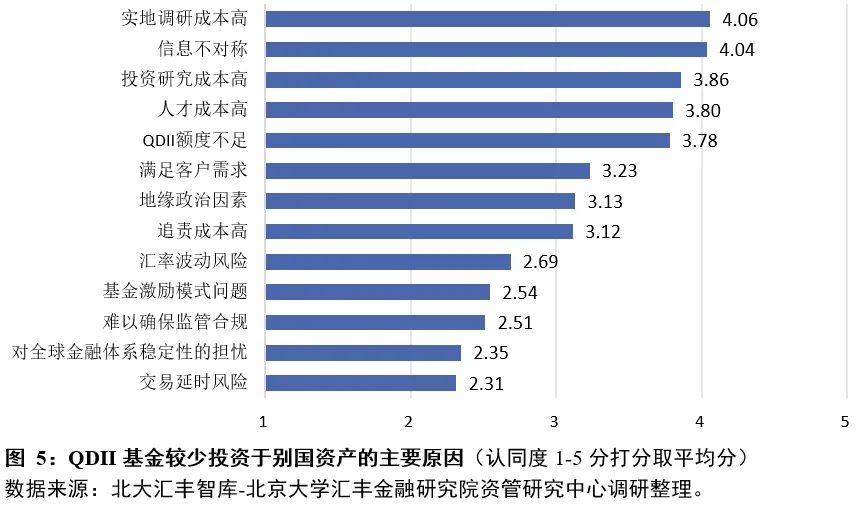

本报告对基金公司境外投资业务相关专家进行了深度访谈和问卷调研,发现公募基金难以实现全球布局的原因包括调研投研成本高、信息不对称、人才成本高、QDII额度不足、客户偏好本土资产、地缘政治风险、跨国官司成本高、汇率波动风险、基金公司委托代理问题等。

对此,本报告提出以下政策建议:1)鼓励开发QDII-ETF及QDII-FOF产品;2)鼓励港股通纳入更多跨国公司;3)完善跨境TRS等衍生品监管细则;4)优化基金管理人激励机制;5)鼓励设立海外子公司,加强海外合作。

此文为报告节选,完整版报告请点击文末阅读原文

01

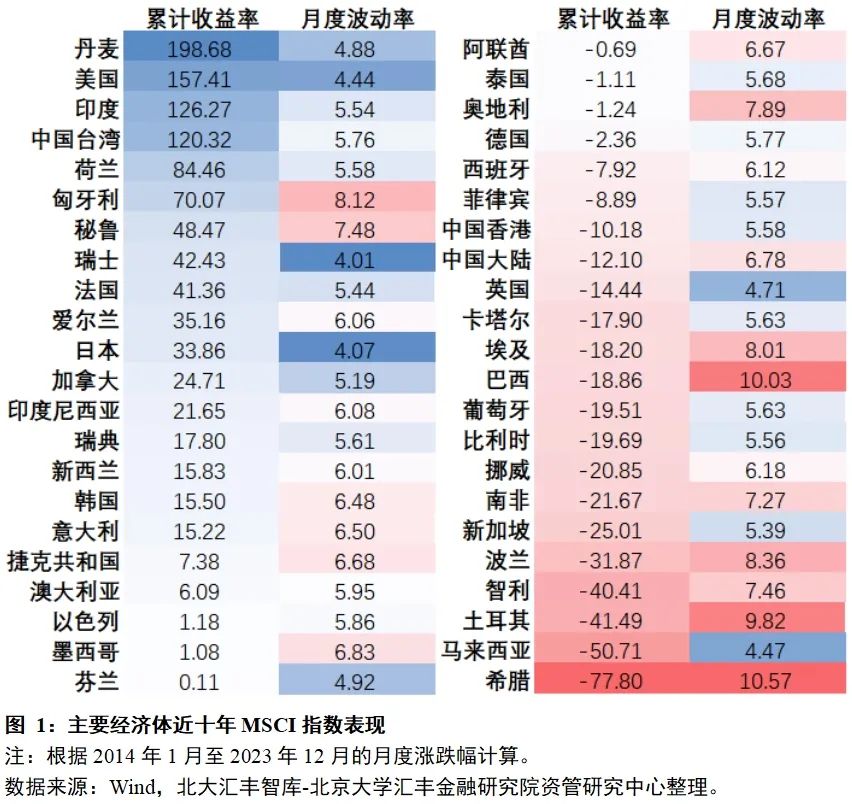

全球布局的必要性

现处的资产价格周期:2023年,多国股票市场表现突出,许多发达经济体的债券市场也享有较高收益率。过去得益于中国经济高速增长,不进行全球布局也可以获得较高的资产收益。但目前中国处于低利率周期中,经济增速放缓,境内资产收益下降,必须加大海外资产配置。此外,从近十年的股指收益和波动看,多个市场的股指收益率较中国大陆高而波动率较中国大陆低,全球布局有助于增加投资组合收益、降低投资组合波动率(图 1)。

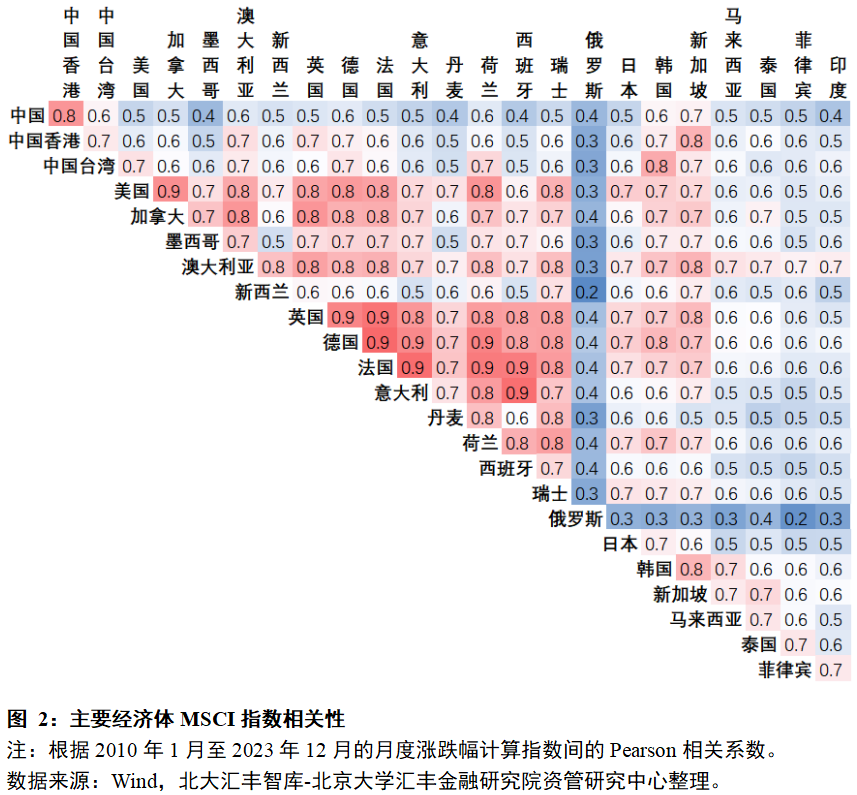

经典投资组合理论:受全球产业链分工差异和区域经济发展阶段差异的影响,各国资产价格周期存在差异,主要经济体股市指数波动周期存在一定时间差。A股与大部分经济体的股市相关性均较弱(图 2),与此相比,A股和中概港股的相关性为0.96,和中概美股的相关性为0.78,明显高于A股和其他区域股票的相关性。现代投资组合理论指出,投资者应该持有多元化的资产组合分散风险[1]。配置中概股难以起到分散风险的作用,公募基金应更多关注和A股关联度较低的资产。配置海外资产有利于降低投资组合中的资产相关性,进而对冲国家和产业的特异性风险,提高抵抗单一经济体波动的风险。

公募基金的本土偏好(Home bias[2])现象十分突出。晨星数据显示,中国开放式基金投资于本国市场的比重远高于中国在全球股票市场的比重,两个比重间的差值和发达经济体差距甚远(图 3)。学术研究显示,本土偏好可能会导致投资组合收益率水平下降、投资组合效率低下[3]、金融风险加剧[4]。

02

公募基金对外投资现状

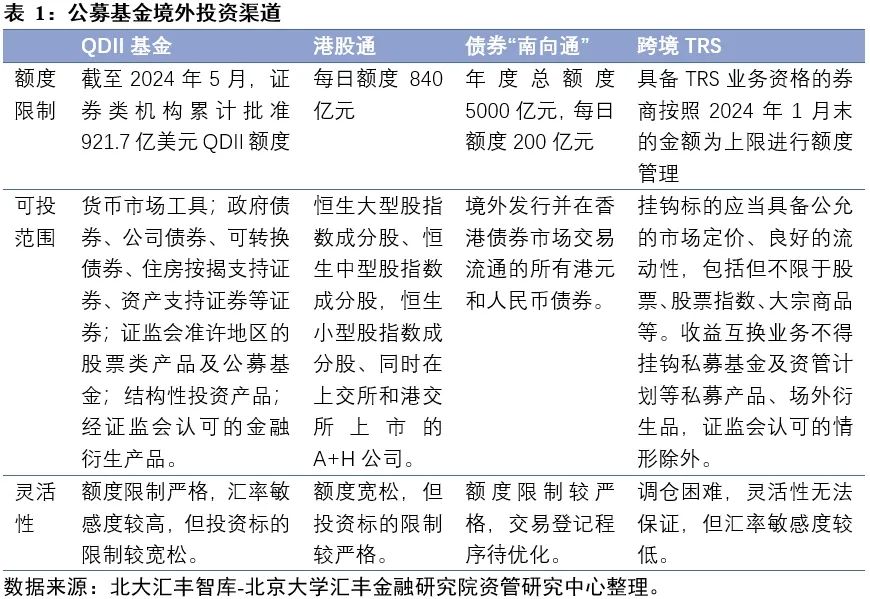

境外投资渠道

近年来,随着中国资本市场对外开放水平的不断提升,境内主体对境外资产配置的需求日益增长,QDII(Qualified Domestic Institutional Investors,合格境内机构投资者)、港股通、债券“南向通”、跨境TRS(Total Return Swap,总收益互换)等对外投资渠道的逐渐成熟使得更多的境内金融机构得以走出国门,参与到国际资本市场的竞争与合作中。

▶ QDII基金

截至2023年12月,基金公司与证券公司累计批准905.5亿美元QDII额度,折合人民币约6,447.52亿元,QDII基金规模占额度的比例逐年上升(图 4)。近年来,QDII基金增势迅猛,2023年QDII基金数量同比增加26.58%,规模同比增加27.60%。截至2023年末,78.15%的QDII基金为跟踪指数的被动型基金,仅有21.85%为主动型基金。

▶ 港股通

截至2023年末除QDII基金外,8,319只可投资股票的基金中,共有2,095只持有港股,持有港股市值3,210.61亿元,占这8,319只基金股票投资的5.86%。其中,可投资股票的主动型基金持有港股市值2,718.12亿元,占其股票投资的7.54%。

▶ 债券“南向通”

2021年9月,《关于开展内地与香港债券市场互联互通南向合作的通知》颁布,债券“南向通”正式上线运行。截至2024年2月,托管数量为734只,托管总规模3,982.7亿元。但Wind数据显示,在债券型、混合型、FOF型公募基金的前十大重仓债券中,仅有境内市场发行的债券,没有香港交易所的“南向通”债券,较少有公募基金通过债券“南向通”投资境外债券。

▶ 跨境TRS

尽管没有公开渠道统计通过跨境TRS投资海外资产的规模,但多名业内人士称,受高收益和低汇率敏感度吸引,这是目前资管机构,特别是私募基金参与境外市场的重要方式之一[5]。目前获得跨境业务试点资格的券商共有10家,包括中信证券、海通证券、国泰君安、华泰证券、招商证券、广发证券、中金公司、中信建投、中国银河、申万宏源证券。据财联社2024年3月报道,有跨境TRS资格的数家券商已被要求以2024年1月末投资余额时点为限,禁止新增跨境TRS投资。

▶ 持有存在境外业务的A股公司

除QDII和港股通,公募基金也可通过持有发展境外业务的A股公司间接实现境外投资,获得境外经济增长产生的收益。公募基金(除QDII基金)持仓的A股公司19.15%披露了海外业务收入(仅统计截至2024年4月12日已披露2023年年报的公司)。按公募基金持单只股票市值占公募基金持A股总市值比重加权,公募基金持仓的A股公司海外业务收入占主营业务收入的比重达8.33%。可以粗略地认为,约有4,314.44亿元的公募基金投资额通过A股公司获得了境外业务收益。

境外投资标的分布

▶ 资产类别:股票为主

QDII基金方面,以股票型基金为主。Wind数据显示,截至2023年末,QDII基金中股票型、混合型、债券型、另类型基金数量分别为183只、55只、25只、18只,规模占比分别为84.89%、9.97%、4.42%、0.73%。另类型QDII基金主要投资于黄金、原油、贵金属以及海外房地产信托(REITs)等另类资产,规模和数量占比均较小。除ETF基金外的QDII基金中,股票、债券、基金、现金占总资产比重分别为80.75%、4.87%、6.82%、5.92%。互联互通方面,公募基金主要通过“港股通”投资香港股市,许多基金持有“港股通”标的,而几乎没有公募基金通过债券“南向通”投资境外债券市场,因此互联互通的出境渠道主要投向股票资产。此外,持有的A股公司发展海外业务,对公募基金而言也是股票投资。因此,公募基金对外投资的资产类别以股票为主。

▶ 股票地区:香港和美国市场为主,中概股占比过半

QDII:Wind数据显示,QDII基金主要投向中国香港、美国市场,小部分投向越南、印度等新兴市场(表 2)。截至2023年末,主动型QDII基金持仓前3的港股为腾讯、阿里巴巴、香港交易所,持仓前3的美股为微软、拼多多、英伟达。中概股(办公地址在中国境内的企业)占主动型QDII基金股票投资的58.03%。主动型QDII基金的港股投资中,87.63%为中概股;主动型QDII基金的美股投资中,19.28%为中概股。而中概股市值占港股市值仅78.43%,占美股市值仅2.30%。总体而言,中概股在QDII基金的股票投资中占比较高。

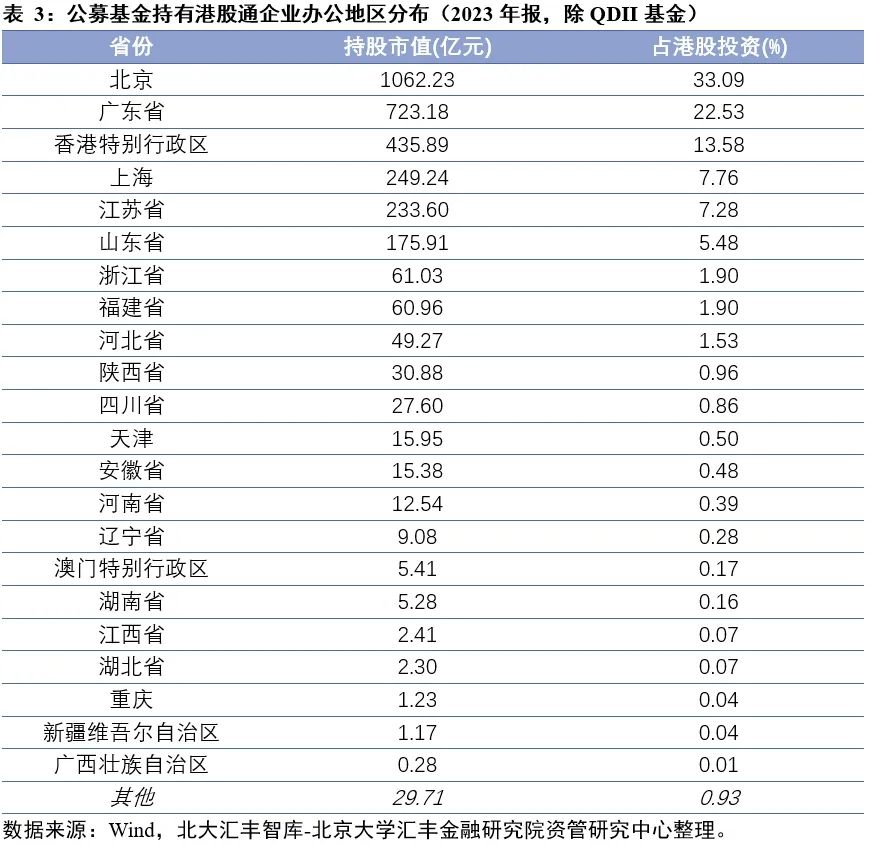

港股通:公募基金(除QDII基金)持有的港股通企业办公地址85.49%在中国大陆,办公地址在中国香港的公司仅占13.58%,办公地址在其他国家的公司仅占0.93%(表 3)。较多办公地址在中国香港或其他国家的公司,其主要业务同样集中于中国大陆。公募基金通过港股通对外投资的资金仍主要投向业务在中国的企业。

▶ 债券:美国国债占比最高,中资海外债受青睐

截至2023年末,共有59只QDII基金投资债券,债券投资额约182.48亿元。其中,债券型、混合型、股票型基金的债券投资市值分别为168.82亿元、6.88亿元、6.78亿元。根据Wind的QDII基金持债明细数据,2023年末,QDII基金债券投资中,50.49%投向美国中期国债,18.36%投向中(港)资海外债,12.22%投向美国短期国债,10.01%投向中国政策银行债,8.05%投向中国国债,不足1%投向中国外的企业债券。

▶ 基金:投资地区和资产类型较多元

截至2023年末,被动型QDII基金规模中,47.15%跟踪香港市场指数,28.52%跟踪美国市场指数,23.16%跟踪中概股相关指数。跟踪指数行业分布方面,72.68%跟踪信息技术相关指数[6],16.09%跟踪宽基指数[7],6.90%跟踪医药相关指数[8],1.80%跟踪油气相关指数[9]。被动型QDII基金主要跟踪股票型指数,仅有少数跟踪REITs指数。主动型QDII基金中配置了相当体量的基金,持有基金市值达69.35亿元,占主动型QDII基金资产总值的7.45%。印度市场、黄金、全球主题的QDII基金往往更多持有基金(表 4)。虽然绝大部分QDII基金的名称里没有“FOF”字样,但实际为Fund of Funds。

03

难以实现全球布局的可能原因

本报告对多家资管机构的境外投资业务相关专家进行了深度访谈和问卷调研,共收集到31份有效问卷。参与调研的10家境内基金公司QDII额度达197.2亿美元,占证券类QDII额度的21.78%;QDII基金规模共计1,083.49亿元,占QDII基金总规模的25.89%(表 5)。根据问卷情况(图 5),可以将QDII基金较少投资于别国资产的原因总结为四大类:一是信息获取成本,二是渠道限制,三是行为因素,四是风险管理。值得一提的是,从全球资产收益情况以及问卷结果看,海外优质标的稀缺和对海外资产的收益预期并不是阻碍公募基金全球布局的主要因素。

1、信息获取成本

境内基金管理人获取境外市场信息的成本明显高于获取境内市场信息的成本。无论按投资的市场还是按投资的资产类别区分,信息获取成本都是制约QDII基金投资他国资产的最重要的因素。

一方面,是调研投研成本。问卷结果显示,调研投研成本高以及信息不对称是阻碍公募基金实现全球布局最重要的因素。这包括时差、距离、出入境限制等因素导致的高调研成本,文化、语言等差异导致的信息不对称,以及交易机制、市场定价机制等差异导致的高投研成本。学术研究显示,由于本土信息优势,投资于本土企业可能获得更高的超额收益[10]。即使能够获取境外信息,本土信息优势形成的信息不对称仍是造成本土偏好的重要原因[11]。

另一方面,是人才成本。唐岳华等学者发现,基金经理的海外血统和对海外公司基本面信息的了解是他们在离岸市场获得信息优势的重要来源,离岸集中度较高的基金表现明显更好[12]。但由于国际化人才的引进成本较高,目前国内基金公司的薪资待遇对在海外求学或工作的有海外投研能力的人才吸引力不足,因此国际化人才较稀缺,境内基金公司拥有的国际化投研力量非常有限。此外,国内学者研究发现,基金经理倾向于投资曾经工作过或者入籍的市场,由于中国基金经理境外工作区域相对局限于中国香港和美国,QDII资金也更多投向这些市场[13]。

2、渠道限制

QDII额度不足一定程度影响了公募基金全球布局。近年来,已使用的QDII额度比例逐年上升(图 4)。额度紧张多次引起QDII基金限购[14]。例如,2024年5月7日,国泰基金旗下标普500ETF暂停申购,长信全球债券宣布暂停大额申购业务。在此之前,华夏纳斯达克100ETF、南方原油、广发道琼斯石油指数、交银中证海外中国互联网指数等海外基金也公告限购。Wind统计显示,截至2024年5月17日,617只QDII基金中,处于限购或“直接闭门谢客”状态的有338只,占比54.8%。此外,部分产品限购额度非常“迷你”,如景顺长城纳斯达克科技市值加权联接将单日申购限额定为10元,华夏海外收益、华夏大中华信用精选的每日申购上限是20元,易方达香港小型股指数、景顺长城纳斯达克科技ETF联接人民币、工银印度基金人民币等产品的单日申购上限为100元。过半QDII基金限购,背后是快速增长的规模和紧缺的QDII投资额度[15]。

此外,额度限制了基金规模大小,进而限制了QDII基金的管理收益,较低的管理费收入难以支撑较高的投研成本,因而基金管理人较难投入开发全球化分散风险的产品。截至2023年末,每个证券类机构平均QDII额度为12.07亿美元,额度在50亿美元以上的仅有3家,而额度在5亿美元以下的多达30家。许多额度在5亿美元以下机构尽管受批运营QDII基金,但由于批准额度过小,无法真正投入于境外投资业务。问卷调研显示,投资中国香港外其他市场,以及投资债券的基金管理人认为,QDII额度不足是限制QDII基金全球布局最重要的原因。此外,问卷受访者还提到政策激励不足、销售渠道有限、国内银行在海外托管和交易清算方面有较大提升空间同样阻碍了公募基金全球布局。

3、行为因素

客户的行为倾向也导致了公募基金的本土偏好。境内基金投资人倾向于境内资产,对不熟悉的境外资产有高溢价要求,投资于境外市场的基金在境内市场的认可度较低。问卷结果显示,满足客户需求是仅次于信息获取成本高及渠道限制的重要限制因素(图 5)。学术研究发现,人们倾向于投资熟悉地区的资产,而高估外国资产的风险[16]。本土偏好源于投资者存在的一种固有心理偏差,投资者注意力存在局限性,对非本地资产存在模糊性厌恶[17]。基于A股的实证研究表明,个人投资者对本地公司的过度关注削弱了A股的定价效率,投资者的行为偏差对A股市场本土偏差现象极具解释力[18]。

基金公司委托代理问题导致基金管理人全球分散风险的动力不足。基金经理的收入和基金规模密切相关,而和基金分散风险的能力关系较小,因而基金经理往往没有动力做全球布局为投资者分散风险。同时,投资境外资产的基金管理起来会涉及更多问题,但主动偏股型QDII基金收取的管理费率比例(平均1.4%)和投资境内的主动偏股型基金(平均1.2%)相差较小。此外,顺应客户需求、创造“爆款”产品对基金公司而言是更“经济”的选择,因此,基金公司不愿意投入精力为投资者的长期收益去进行投资者教育和全球布局。

4、风险管理

地缘政治风险以及对制裁和打压措施的担忧也导致基金管理人不愿意进行全球布局。俄乌战争爆发后,美西方出台了密集的对俄经济制裁措施,包括将部分俄罗斯银行移出SWIFT中的重要信息传输系统、限制俄罗斯央行动用其6000多亿美元的外汇储备、对俄罗斯部分主权债务施加交易限制、在最严厉的金融制裁清单SDN当中列入了120余家俄罗斯相关实体、部分俄罗斯银行被冻结资产[19]。近年来,美国对华采取一系列干预和打压措施。近期仍有较多对中国企业和资金出海不利的信息在释放,包括美国参议院通过《生物安全法案》,对药明康德、华大基因等中国企业的海外业务将产生巨大冲击;美国众议院点名防范TikTok等对美国国安的威胁;欧盟公报发布了欧盟委员会关于对中国电动汽车进行登记的实施法规,将会作为欧盟对中国电动车征收追溯性关税的基础;美国商务部长吉娜·雷蒙多表示,美国有可能进一步收紧对中国获取先进芯片技术的控制等等[20]。

境外追责成本高同样是阻碍原因之一。若基金所投资的境外公司出现财务造假等问题,打跨国官司的成本高、难度大、周期长。跨国诉讼需要聘请国内和国外两方的律师,仅支付律师的费用就是一笔不小的开支。例如在欧美一些国家,律师每小时收费为数百美元。虽然在美国等国家可以采取风险代理的方式,也就是说打官司的费用由律师事务所全部承担,一旦打赢后,律师再按照约定的比例提取报酬。但这种风险代理的收费比例很高,远高于正常的代理费。而且,在一些英联邦国家还没有这种约定代理方式。在一些国家,如果被告提出反诉,法院还可能要求原告提供担保,这也是一不菲的费用[21]。相反,若中概股出现需要追责的情况,由于其企业总部在境内,相关诉讼的推进会更容易,成本更低,周期也更短。问卷调研显示,投资中国香港外其他市场,以及投资股票的基金管理人对追责成本高的重视度更高。

汇率波动风险也是基金经理布局境外资产时存在的顾虑。投资境外资产需要额外考虑汇出汇入时的汇率波动问题,汇率的不确定性导致了投资回报的不稳定性,加大了产品收益管理的难度。汇率波动还可能导致投资收益下降,若被投资国货币贬值,投资所得的本币回报将减少,导致资本损失。债券类QDII产品非常需要考虑锁汇,因为债券类的收益水平本身就不高,如果遇到汇率波动,在市场极端的情况下,有可能损失一年的全部收益[22]。汇率风险管理也会导致基金管理成本增加,基金公司需要投入成本研究汇率波动并通过锁汇工具进行风险对冲。此外,近年来人民币贬值也导致了QDII已使用额度比例上升,汇率波动使海外资产布局的难度进一步提升。

04

政策建议

1、鼓励开发QDII-ETF及QDII-FOF产品

ETF关注宏观趋势,投研成本相对更低。发展全球多个市场不同资产类别的QDII-ETF,可以在投研成本较低的条件下,大大丰富中国投资者的可投资产类别,增强中国投资者通过全球布局实现风险分散的能力。

QDII-FOF是目前较少见的产品类别,但大有发展空间。基金经理可着眼于大类资产配置,发展持有海外市场基金的QDII-FOF实现全球布局分散风险。例如,招商普盛全球配置这款QDII另类投资基金(表 4 No.16)就较好地实践了养老目标风险策略。此类基金通过全球资产分散化投资实现更长期的目标。自成立以来,复权单位净值增长近25%,同期增幅远超大部分投资境内的基金。

可以考虑对符合条件的QDII-ETF及QDII-FOF产品在设立、运营、投资等环节给予税收或费率优惠,鼓励其发展。例如,在设立环节对设立费用、注册费用等给予一定比例的优惠,降低其设立成本;在运营环节对管理费用、托管费用等进行税收减免;在投资环节对境外取得收益所缴纳的税款在境内予以抵免。

2、鼓励港股通纳入更多跨国公司

当前,尽管港股通机制已经为境内基金打开了境外投资的便捷渠道,但我们必须承认,在港股通中,优质的国际公司标的仍然较为稀缺。根据2023年末的统计数据,在所有纳入港股通的企业中,其办公地址位于中国大陆以外的比例仅为19.93%。同时,较多办公地址在中国大陆以外的公司,其主要业务同样集中于中国大陆。这意味着,尽管港股通提供了便利的境外投资渠道,但投资者在选择时,能够接触到的真正具有国际化背景和实力的公司仍然有限。

港股通作为境内投资者投资境外股票的最便捷途径,其投资额度与交易机制的限制相对较小。如果能够将更多优质的跨国公司纳入港股通,那么境内金融机构将能够更便捷地实现全球布局。学术研究发现,持有跨国公司可以改善基金业绩——跨国公司的交易和信息成本较低,同时,跨国公司的境外收益可以有效减缓基金投资组合的本土偏见问题,形成有利可图的投资机会[23]。境外跨国公司寻求在中国市场的深入布局将为港股通纳入更多优质国际公司标的提供可能。此外,鼓励国内公司出海并纳入港股通也能帮助金融机构解决境外投资机制限制问题。

随着监管政策的不断完善和市场机制的日益成熟,港股通在吸引国际资本、推动境内外市场互联互通方面的作用将进一步凸显。我们期待未来能够有更多的跨国公司选择在港股上市,并纳入港股通机制。这将为境内投资者提供更多的投资选择,同时也将推动港股市场的进一步发展和国际化。

3、完善跨境TRS等衍生品监管细则

有跨境TRS资格的数家券商已被要求以2024年1月末投资余额时点为限,禁止新增跨境TRS投资。一些境内资金借道TRS投资城投境外债,市场猜测监管或出于防控城投企业新增隐形债务的风险而提出限额[24]。去年,一些面临巨大还本付息压力的城投,将相对容易发行的一年期境外债当作短期过桥资金使用,并为此付出高昂的资金成本,包括比国内高的收益率以及认购资金借通道出境的成本等,存在较大风险[25]。目前,部分城投境外债无法完成备案,难以进入下一步发行程序;一些银行也不再为城投境外发债开具有担保效力的备用信用证。

本报告认为,不应因为城投境外债风险而对跨境TRS“一刀切”。TRS的优势在于额度不受限制,其次汇率敞口小。由于不存在换汇交易等流程,其本金部分不受汇率波动的影响,仅损益部分存在外汇敞口,所受到的汇率风险也较低[26]。尽管目前TRS通道仍存在费用较高、调仓困难等问题[27],公募基金通过TRS投资于境外债券市场,可以弥补境外投资机制上的限制,同时丰富全球配置的资产标的。监管应完善跨境TRS管理细则,对城投境外债风险实施精准管控的同时鼓励通过TRS配置全球优质资产标的。

4、优化基金管理人激励机制

目前基金管理费基本只和规模挂钩,仅有一只QDII基金收取浮动管理费,这在一定程度上导致了基金管理人与基金投资者在收益需求上存在差异。为了使基金管理人的激励模式与基金投资者的利益更加趋于一致,在管理费的计算上应更多考虑衡量收益和风险的指标。

此外,当前基金管理人往往过于追求短期收益,而忽视了长期布局的考虑。这种短视行为不利于基金的稳健发展,也无法为投资者带来持续稳定的回报。因此,基金公司的激励机制中,应当更多地纳入长期表现的考量,鼓励基金管理人关注长期回报,为投资者持续创造收益。

在现有的基金公司治理制度下,基金经理往往更倾向于为管理公司股东服务,而非为基金投资人服务。基金经理在决策时可能更多地考虑公司股东的利益,而非投资者的利益。为了改变这一现状,我们应当在利益分配机制中更多地反映管理人的长期风险收益能力,使得基金经理的利益与投资者的利益更加一致。

激励机制的优化可以参考国际经验:1)富兰克林・坦伯顿基金公司(Franklin Templeton Investments)基金经理年终奖的决定因素除了基金业绩的定量指标外,还有包括荐股价值、团队协作、管理基金/专户资产的复杂程度等定性指标。业绩考核包括了一年、三年及五年期的相对于比较基准的单期收益率。2)美洲基金(American Funds)的年终奖主要取决于税前一年、四年及八年期的相对于比较基准的滚动收益率,且四年与八年业绩占主要地位。3)普信集团(T. Rowe Price)基金经理的奖金很大程度上与基金的1年、3年、5年,以及10年业绩挂钩,而且其业绩考核基准将绝对收益、相对收益以及风险调整后收益三者结合起来。[28]

优秀的激励机制的特质是相似的:全面均衡且更注重长期投资业绩。以中长期占主导的业绩考核机制更有利于持有人的长远利益,同时能消除基金经理短期业绩压力并鼓励长期投资;将相对收益、风险调整后收益引入业绩考核,能够有效地遏制基金经理承担额外风险博取短期超额收益的冲动,最终也有利于保护持有人利益。当基金经理更关注长期的风险调整后收益,就更有动力进行全球布局分散风险。

5、鼓励设立海外子公司,加强海外合作

基金公司走出去设立子公司和分支机构也是全球布局的重要举措,有助于提升公募基金投资国际市场的能力,解决全球布局不足的问题。《机构监管情况通报》数据显示,截至2022年底,共26家公募基金管理公司合计设立27家境外一级子公司和7家境外二级子公司,其中香港27家、美国3家、英国和新加坡各2家。截至2022年底,基金境外子公司合计受托管理资产规模约4000亿元,其中80%的管理资产投向中国市场(含香港市场)。基金公司应积极寻求跟海外大型资产管理公司合作,通过合作管理产品弱化信息不对称问题。此外,基金公司可通过海外子公司协助国内上市公司出海。中企出海也能帮助公募基金更好地解决投资机制限制问题,实现全球布局。

北大汇丰智库金融组(撰稿人:巴曙松、刘柏霄、马琳琳、吴佳璇、詹星意、张霄。作者感谢招银国际资产管理部经理方堉豪、南方基金研究员朱伟豪,以及广发基金、华安基金、招商基金、华泰柏瑞基金、汇添富基金、国海富兰克林基金、长信基金、平安基金、宝盈基金相关专家对本报告的贡献。)

成稿时间:2024年6月19日

联系人:程云(0755-26032270,chengyun@phbs.pku.edu.cn)

【注释】

[1] Adler M, Dumas B. International portfolio choice and corporation finance: A synthesis[J]. The Journal of Finance, 1983, 38(3): 925-984. Kho B C, Stulz R M, Warnock F E. Financial globalization, governance, and the evolution of the home bias[J]. Journal of Accounting Research, 2009, 47(2): 597-635. Sharpe W F. Capital asset prices: A theory of market equilibrium under conditions of risk[J]. The journal of finance, 1964, 19(3): 425-442.

[2] Home bias means that a portfolio’s geographic exposure is skewed toward the investor’s home market compared with a theoretical global portfolio that includes all assets. Prior literature has found that the stronger the country-specific home bias is, the lower the expected return of the country asset.

[3] Cooper, I., Sercu, P., & Vanpée, R. (2013). The equity home bias puzzle: A survey. Foundations and Trends® in Finance, 7(4), 289-416.

[4] Sialm, C., Sun, Z., & Zheng, L. (2020). Home bias and local contagion: Evidence from funds of hedge funds. The Review of Financial Studies, 33(10), 4771-4810.

[5] 2024-03-15财联社《跨境TRS投资美元债受限,业内:被要求以1月末时点为限,禁止新增》https://new.qq.com/rain/a/20240315A04RV600

[6] 此处统计的信息技术相关指数包括:新交所泛东南亚科技指数、恒生科技、恒生互联网科技业、港股科技(CNY)、纳斯达克100、纳斯达克科技市值加权、纳斯达克100全收益、标普500信息技术、中国互联网50、中国互联网30、中美互联网(CNY)、全球中国互联网(CNY)、中国互联网。

[7] 不根据行业只根据市值或其他指标选取标的的指数均视为宽基指数,此处统计的宽基指数包括:英国富时100、恒生指数、恒生小型股、港股通高股息(CNY)、恒生港股通高股息低波动、日经225、东证指数、标普500、标普500净总回报、标普500等权重指数、标普100等权重指数、MSCI美国50、法国CAC40、德国DAX、恒生中国企业指数、内地国有、标普香港上市中国中小盘精选指数、标普中国新经济行业。

[8] 此处统计的医药相关指数包括:恒生医疗保健、港股创新药(CNY)、标普全球1200医疗保健行业

[9] 此处统计的油气相关指数包括:标普石油天然气上游股票全收益指数、道琼斯美国石油开发与生产、标普石油天然气勘探及生产精选行业、标普全球石油指数

[10] Coval, J. D., & Moskowitz, T. J. (2001). The geography of investment: Informed trading and asset prices. Journal of political Economy, 109(4), 811-841.

[11] Van Nieuwerburgh, S., & Veldkamp, L. (2009). Information immobility and the home bias puzzle. The Journal of Finance, 64(3), 1187-1215.

[12] Bai J J, Tang Y, Wan C, et al. Fund manager skill in an era of globalization: Offshore concentration and fund performance[J]. Journal of financial economics, 2022, 145(2): 18-40.

[13] 田澍,江萍.中国QDII基金经理海外联系与投资偏好研究[J].世界经济, 2016, 39(05):146-167. DOI:10.19985/j.cnki.cassjwe.2016.05.008.

[14] 2022-03-15中国证券报《QDII基金密集限购,发生了什么?》https://new.qq.com/rain/a/20220315A09G3A00;2023-09-18中国基金报《额度告急 多只QDII基金发布“限购令”》https://www.chnfund.com/article/AR20230916014000264

[15] 2024-05-20中国基金报记者 张燕北《额度告急 过半QDII基金限购》https://www.chnfund.com/article/AR20240519122039810

[16] Huberman, G. (2001) Familiarity breeds investment. Review of Financial Studies 14(3): 659–680.

[17] 杨晓兰,沈翰彬,祝宇.本地偏好、投资者情绪与股票收益率:来自网络论坛的经验证据[J].金融研究,2016(12):143-158.

[18] 向诚,陆静.本地投资者有信息优势吗?基于百度搜索的实证研究[J].中国管理科学,2019,27(04):25-36.DOI:10.16381/j.cnki.issn1003-207x.2019.04.003.

[19] 2022-03-01中国金融四十人论坛《金融制裁对俄罗斯影响的评估》https://finance.sina.com.cn/wm/2022-03-01/doc-imcwipih6055292.shtml

[20] 北大汇丰智库《中国宏观经济分析(2024年一季度)》

[21] 中国人打跨国官司有多难?https://www.liuxue86.com/a/229373.html

[22] QDII基金如何应对汇率波动风险?

https://xueqiu.com/2063220147/267491137

[23] Demirci I, Ferreira M A, Matos P, et al. How global is your mutual fund? International diversification from multinationals[J]. The Review of Financial Studies, 2022, 35(7): 3337-3372.

[24] 2024-02-06 财新 程思炜、王娟娟《跨境收益互换暂停新增规模 城投境外债投资受限》https://finance.caixin.com/2024-02-06/102164421.html

[25] 2024-01-05财新 丁锋《城投境外债被刹车 监管出手限制高成本借新还旧》https://finance.caixin.com/2024-01-05/102153522.html

[26] 2022-09-08中金固定收益研究《中国投资者如何投资海外固收产品》https://mp.weixin.qq.com/s/ykuxqG6PoPemcdxjk_cQgA

[27] 2024-03-15《揭秘境外债投资两大“通道”,TRS和QDII额度何处寻?》https://www.eeo.com.cn/2024/0315/644791.shtml(据中金固收团队统计,以点心债为例,QDII通道费用一般在1-1.5%左右,需求旺盛时期可达到2%以上,但TRS通道费用一般在2-4%左右。TRS通道费用高的原因主要在于,中美利差较高,通道机构会在海外直接借入美元,或者通道自有的美元,都需要付利息。)

[28] https://finance.sina.cn/stock/relnews/us/2020-03-02/detail-iimxyqvz7101461.d.html?from=wap

-

公司设立

香港公司设立 开曼公司设立 新加坡公司设立 英属维尔京群岛(BVI)公司设立 塞舌尔公司设立 萨摩亚公司设立 马绍尔公司设立 其他公司设立 -

银行开户

俄罗斯业务开户 吉林长春农商银行 葡萄牙贝森银行 美国富港银行 境内NRA-浙商银行 东亚银行开户 大新银行开户 华侨银行开户 星展银行开户 其他银行开户 -

美元基金

BVI孵化器基金 BVI专业投资人基金 BVI获准基金 BVI私募基金 开曼SPC 伞型基金 香港LPF基金 香港OFC基金 -

投融资业务

37号文登记流程 红筹-VIE&10号文 QFLP-回国股权投资 ODI备案:新设、并购 FDI外汇登记 WOFE外商投资

- 微信扫一扫

即刻关注我们公众号

- 友情链接 :

- 全球金融局官网-公司查册网址导航

- 开曼群岛金融监管局

- BVI金融监管局